来源:易方达基金

投资者在基金投资的过程中,往往把注意力都放在“收益”上,而很容易忽略投资的成本。其实,即使是同类型的基金,成本费用的差异可能也会对最终收益造成不小的影响。

基金投顾利用专业投研能力,为投资者争取长期稳健的收益,也会通过“成本管理”来降低成本、创造价值。

今天,我们来看看基金投顾是如何为投资者节省成本费用的。

选择更合适的产品和份额

很多投资者直觉上认为,只要基金产品类型相同,其费率结构和费用水平就是差不多的,不需要额外花精力进行比较,但事实并非如此。例如,主动型产品的管理费率通常高于指数基金,策略相同的主动型产品管理费率也可能不同。这些费率差异,可能影响到投资者最终获得的回报水平。

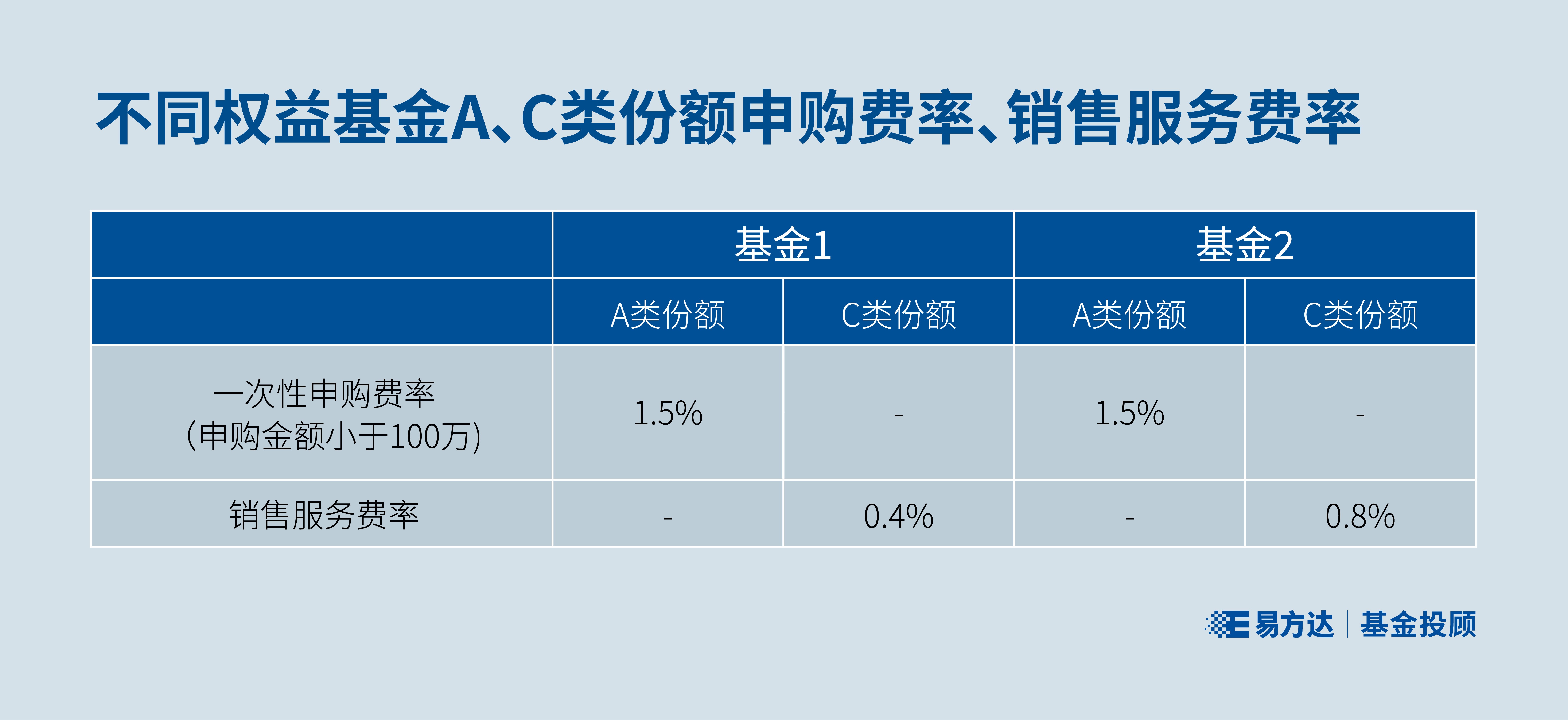

另外,很多管理人都给产品设置了A、C两种不同的份额,A份额往往一次性收取申购费,不收取销售服务费;而C份额大多免收申购费,但是会按日计提销售服务费。

因此,对于计划长期持有的仓位,配置A份额可能更合适;而对于持有期相对较短的仓位,配置C份额的成本可能相对更低,也就是大家常说的“长A短C”。

但由于不同基金的申购费率和销售服务费不尽相同,对于A份额持有多长时间才会比C份额更划算这个问题,并没有统一的答案。只有对具体基金的费率结构进行具体分析,才能得出结论。

例如上面两只基金,A份额的申购费率均为1.5%,但C份额的销售服务费率分别为0.4%和0.8%。假设基金净值不变,不考虑其他费用,对基金1来说,持有超过3年零9个月,选A份额更划算;而对基金2来说,持有超过1年零10个月,选A份额就会更划算。

在实际的投资过程中,基金投顾会根据账户的具体策略和基金配置情况,综合考虑基金产品的费用结构,以及不同份额的费率情况,为客户匹配更合适的基金产品和份额,达到优化总体费用的效果。

减少不必要的交易成本

我们知道,基金交易会产生费用,频繁操作可能会侵蚀投资的收益。因此,对于具体的交易操作,基金投顾也有专业的优化算法。

有的小伙伴可能知道,很多基金产品都设置了“惩罚性赎回费条款”,有的基金持有7天内赎回,费率最高能达到1.5%;而目前央行的一年定期存款年利率也仅有1.5%。

此外,还有一部分基金对持有不满30日的份额设置了较高的梯度赎回费率。客户在赎回产品时,系统一般会在持有不足7日时提醒赎回费较高,建议长期持有,但不会再对30日赎回费做提示。

基金投顾在设计策略时,一方面会将换手率作为重要的考量因素纳入策略模型,争取在实现策略目标的前提下,降低交易频率,减少不必要的交易成本。

另一方面,在策略调仓时,投顾系统会检查每位客户的账户持仓,如账户中待调出的基金存在触发惩罚性赎回费的情况,投顾系统会结合账户中基金的实际持有天数,动态确定账户发起调仓的恰当日期。

这样一来,通过一套完整的交易优化策略算法,基金投顾既能够帮助客户有效降低调仓成本,还能让账户保持策略整体运作节奏,尽量减少因延迟调仓带来的摩擦损失。

作为专业的基金投资管理顾问,基金投顾在账户管理中“精打细算”,通过考虑基金综合费率、选择更合适的产品和份额、执行更“省钱”的交易,尽力为投资者优化投资成本,点滴积累,只为细水长流。